終身保険(17年)について、約50万円の損切りをして解約し、解約返戻金を使って積立投資(NISA)に再投資する判断をした。

その判断に至った経緯を記録に残す。

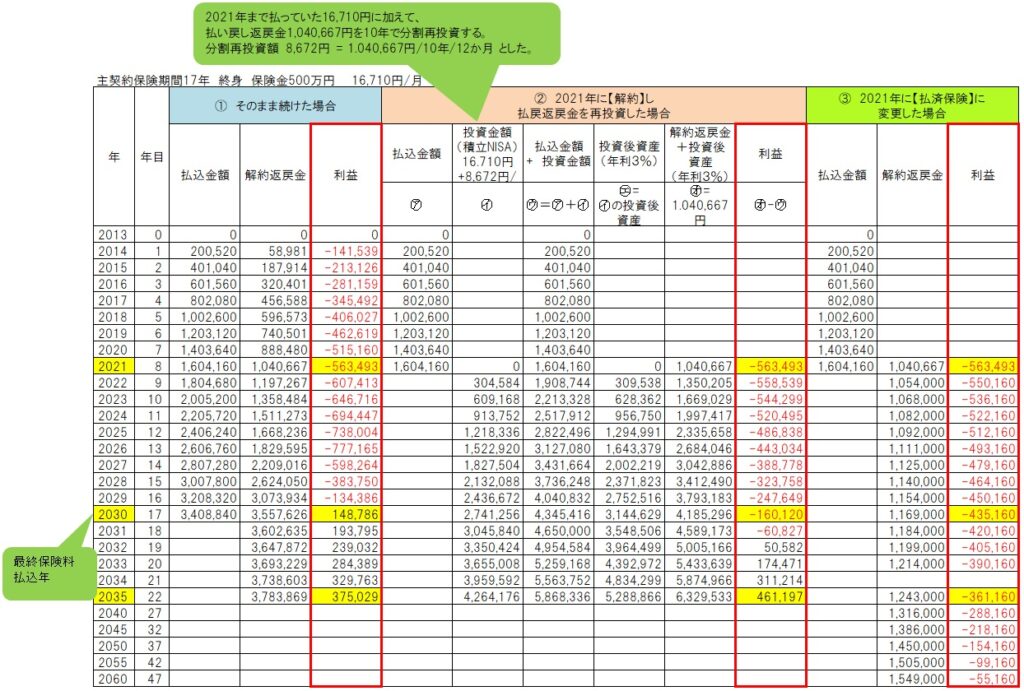

①継続、②解約、③払済保険に変更した場合をシミュレーション

保障が一生涯続く終身タイプの死亡保険に加入している。

2013年から保険スタート。2030年が最終保険料払込年。

17年間の払込金額は3,408,840円。

2021年時点で、1,604,160円払い込み済み。

以下は3パターンの2030年、2035年時点でのシミュレーション比較。

各3パターンのシミュレーション比較詳細

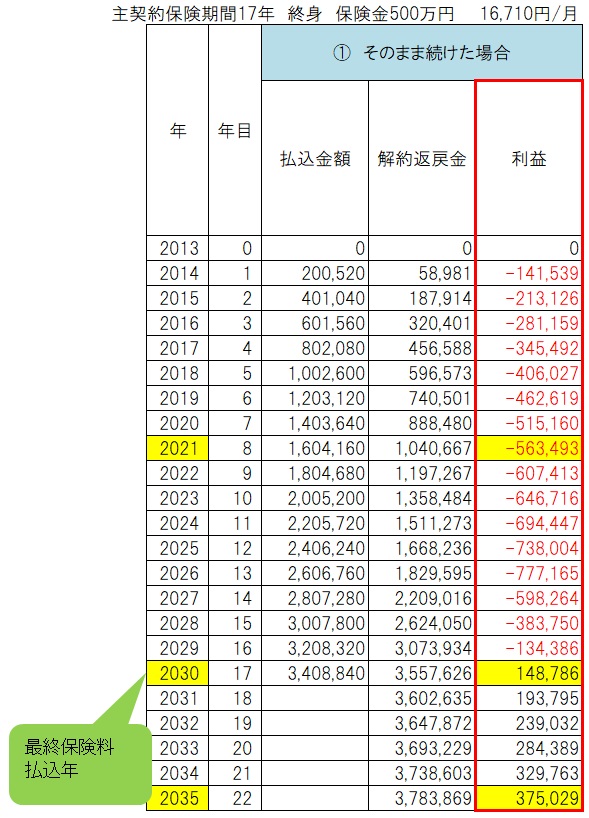

①そのまま継続した場合

現在2021年から2030年満期まで9年間、16,710円/月を払い込み続けて約15万円の利益。

そこからさらに5年間、2035年まで継続すると約37万円の利益となる。

メリット

・2030年満期まで続けた場合、約15万円の利益。元本割れのリスクはない。

・万が一のときは500万円の保険金がでる。

デメリット

・今すぐ現金化できない。あと9年間、2030年まで資金が拘束される。

・17年間、341万円を積立てたわりに、15万円の利益は少ない。

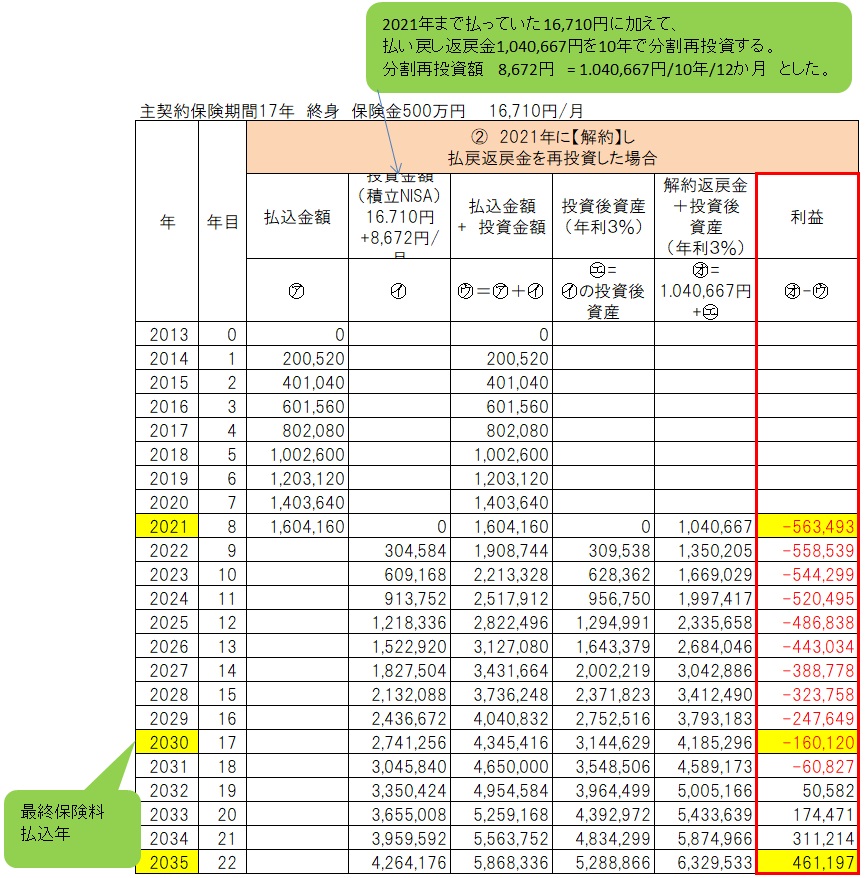

② 2021年に【解約】し、解約返戻金を使って再投資した場合

2021年に【解約】した場合、既に支払った金額1,604,160円に対して、解約返戻金が1,040,667円となり、約56万円の損失になる。

損失をリカバリーするため、今まで払っていた16,710円/月に加えて、解約返戻金1,040,667円を10年で分割再投資する。

分割投資額は、8,682円/月 = 1,040,667円 / 10年 / 12ヶ月とする。

毎月25,392円 (16,710 + 8,682) を、積立NISAで投資を始め、年利3%で運用できたと仮定。

解約時の約56万円の損失と差し引きして2030年には約16万円の損失、2035年には約46万円の利益となる。

メリット

・今すぐ現金化できる。

・毎月の固定費が削減できる(削減分を積立投資にまわす)。

・2030年になるまでに資金が必要になれば、積立投資中でも引き出しが可能。

・再投資の運用次第では、利益が出る。

デメリット

・積立投資の運用次第で元本割れするリスクがある(年利3%で運用できるかは不確実)。

・2030年(60才)に年収も下がるため、2030年以降、積立資金を確保できないリスクがある。

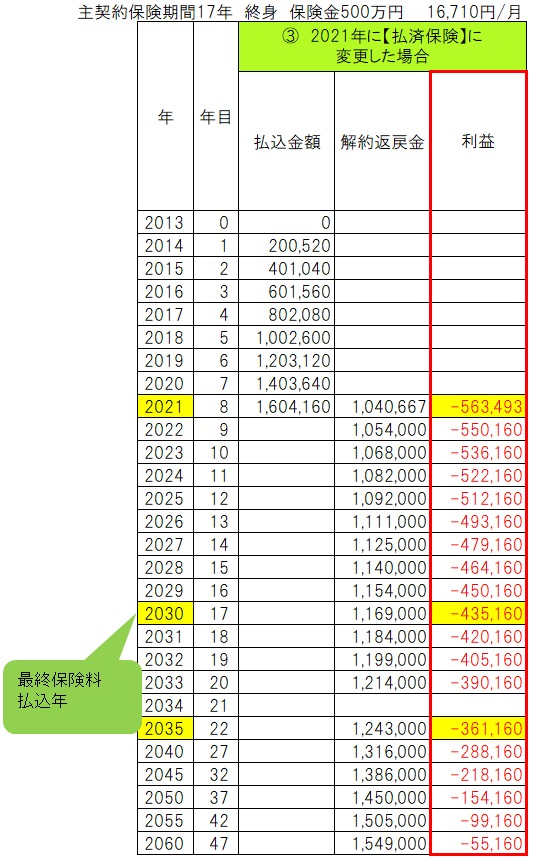

③2021年に【払済保険】に変更した場合

【払済保険】に変更した後、そのまま2030年満期まで預けた場合でも、払込金額1,604,160円に対して約44万円の損失。

2035年まで続けても、約36万円の損失。

メリット

・無し!

デメリット

・2030年まで預けても解約返戻金が払込金額より大きく減額。約44万円の損失。

・資金が拘束されるため、必要になっても途中で引き出せない。

まとめ 終身保険(17年)は解約

解約時に約56万円の損失になるが、自分におかれた状況から、損切りして解約する決断をした(かなり迷いました)。

決断に至った主な理由は以下の通り。

・現在の手元資金が不足しており、非常時に必要な現金を調達できない状況であった。

・2030年満期まで9年もあり、その間に多額の教育費などが必要なため、途中引出し不可の終身保険を解約し、必要時に引出し可能な積立投資に切り換える選択をした。

・生命保険付きの終身保険に入るより、掛け捨て生命保険と投資に分けた方が、投資により資産を増やせる可能性が高いと判断した(もちろん資産が減るリスクもあるが)。

その人におかれた状況により継続、解約の判断は変わると思う。

積立NISAで暴落時に取り崩すことにならないよう、手元資金も準備しておくことも必要。

解約して投資することが本当に良かったのか、今後、実際の積立NISAの運用状況についても記録していく。

コメント